- 任意売却ホーム

- 任意売却とは

任意売却を徹底解説! 住宅ローン残額を少なくできるってホント?

- この記事を書いた人

- 全日本任意売却支援協会 代表理事

安田 裕次(やすだ ゆうじ) - 全国の不動産会社や投資家に向けて任意売却セミナーの開催を行うなど、住宅ローン破綻者救済、任意売却事業の第一人者として活躍。

「もう住宅ローンが返済できない…」

「自宅を売ってもローンの残額を返済できない!」

というように、住宅ローンの滞納で悩まれる方は少なくありません。

このページでは、はじめて「任意売却」について調べられる方に向けて、分かりやすい解説をいたします。

任意売却ってなに? これでローンは完済できるの?

任意売却とは、簡単にいうと「住宅ローンを滞納した場合、銀行と話し合いをして解決する」ことです。任意売却では、通常の不動産売却と異なり、債権者(借入先の金融機関)が同意してくれないと売却を行うことができません。なぜなら、「登記簿謄本」(不動産の所有者を証明する書類)に記載されている「抵当権」の情報を、抹消してもらう必要があるからです。

抵当権については、次に詳しく説明いたします。

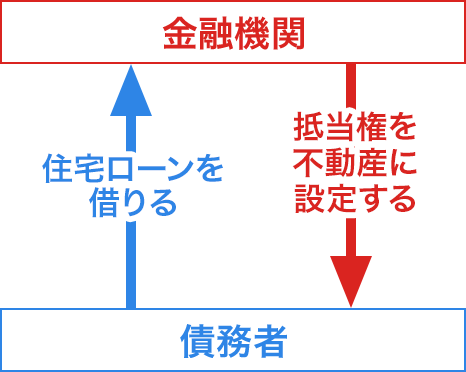

住宅ローンを組んだら設定される「抵当権」とは?

抵当権とは、不動産を競売で売却し、売却代金のなかから住宅ローンを回収する権利のことです。住宅ローンは大きな金額を低金利で貸し付けており、返済期間も長期的です。つまり、住宅ローンを貸す側は、住宅ローンが完済されるまで返済されないリスクを負い続けているのです。

そのため、金融機関は万が一、住宅ローンが返済されなかった場合に備えて「抵当権」をその不動産に設定します。

家を売却する時には、抵当権を解除する必要があります。

抵当権の残った物件には次の買い手がつかないため、そのまま売却することができません。

なぜなら、抵当権の残った物件を購入すると、前の所有者がローンを滞納した時点で、新しい所有者の意思に関係なく競売にかけられてしまうからです。

抵当権を外すためには、住宅ローンを全額返済する必要がありますが、マイホームを売ったとしても全額返済できないことがほとんどなのです。

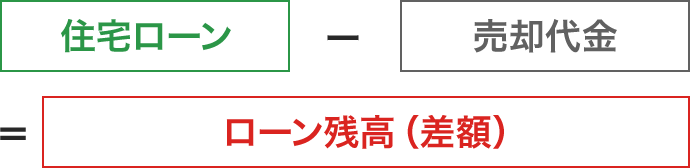

家を売却しても、ローンを全て返済できなかった場合は?

1. 家を売却し、別途資金を用意する

通常の不動産売却は、残っている住宅ローンを全額返済して売却します。返済資金が手元にない場合は、ローン残額より高い金額で売却し、そのなかから返済することが多いです。しかし、住宅ローンの残額より低い金額でしか売却できない場合、売却代金との差額を現金で準備して返済することになります。

2. 任意売却をする

月々の返済が困難な状況下で、別途現金を準備することは現実的ではなく、実際には任意売却を行い解決するケースがほとんどです。任意売却を行うと残債務(住宅ローンの残額)が少なくなります。金融機関としても、ローン滞納が続いて返済の見込みが少なくなるよりも、任意売却を認めた方が残債務を回収しやすくなります。

つまり、任意売却は、住宅ローンをすべて返済できなくとも抵当権を外すことができる方法なのです。

-

任意売却以外の方法は?

-

任意売却の概要をお伝えしましたが、すべての人が行えるわけではありません。任意売却ができないとなると、あとは競売を待つのみとなります。

競売になると、裁判所から調査命令を受けた執行官と不動産鑑定士(その不動産を評価する人)が来られ、物件の調査を行います。その後、物件の情報を公開し、買い手が見つかるのを待つのですが、通常の不動産購入のように、入居前に内覧を行うことはできません。まだ所有者が住み続けている、裁判所が手続きを進めている、という点で、瑕疵担保責任(その不動産に問題があった場合、売る側が責任を負うこと)を問えない等、買い手側の保証が不十分なことが多いのです。

そのため、競売物件の販売額は一般の不動産売却と比べ、かなり値が落ちてしまいます。おおよそ、市場価格の50〜60%は下がるといわれています。売却価格が下がってしまうと、家を手放しても残債務が多く残り、長期的にローン返済を行うことになります。

-

もう返済できない…夜逃げしたらどうなるの?

-

住宅ローンの返済が苦しい、競売を行なっても債務が残り、手元に何も残らなくなった…。日々、住宅ローンや借金のことに悩まれていては、そんな気持ちになるのも無理はありません。しかし、安易に逃げ出してしまうと、その後の人生に大きな影響を与えます。

例えば、夜逃げ中は住民票の移動が難しいため、身分証明などの提示ができなくなります。新しい住居や携帯電話を契約することができず、病院等の公共サービスも受けづらくなってしまいます。また、新たな就職先を見つけても、身分証明書を提示できないために、再就職ができない場合が多いです。

また、夜逃げをしても借金がなくなるわけではないため、根本的な解決にならないのです。そのため、弁護士等の専門家へすぐに相談し、自己破産等の手続きを行う方がメリットが大きいといえます。任意売却を行える期間内では、自己破産も回避できるケースがあります。ぜひ一度、専門家へご相談するのが良いと思います。

今すぐ任意売却をやった方がいい人は?

まだ自分は大丈夫、返済できる、と思っていても、長い人生のなかではいつ何が起こるか分かりません。単に住宅ローンが払えない場合だけではなく、離婚した、マンションの管理費が払えなくなった等、様々な事情で任意売却を行う方々がいらっしゃいます。また、住宅ローンの滞納だけではなく、消費者金融やカードローンの返済を滞納した場合でも競売を申し立てられる可能性があります。

以下に当てはまる方は一度、任意売却も考えてみてはいかがでしょうか。

- 住宅ローンが返済できない

- 役所から差し押さえされた

- マンションの管理費が支払えない

- 投資用マンションを手放したい

- 競売を申し立てられた

- 借金の請求・督促が届いている

- 離婚した、または、離婚する

任意売却を行なった相談者様の事例

元夫と連絡がつかない状況で任意売却をスタート

大木奈美様(仮名)47歳 / 東京都足立区

住宅ローンが払えなくなったきっかけ

元夫が住宅ローンを返済していく条件で離婚をしました。数年後、自宅に裁判所から「競売」に関する通知書が届きました。すぐに元夫に連絡したものの連絡がとれず、どうしたら良いのか分からずに相談しました。

解決までの流れ

今回の解決への課題はなんといっても、元ご主人と連絡を取ることでした。

住宅ローンの名義は元ご主人。元ご主人は住宅ローンを滞納してから、妻である大木さんと連絡を取ることを拒んでおられました。しかし、任意売却を成功させて引越し代を捻出することを希望している大木さんのためにも、どうしても連絡を取らなくてはなりません。

大木さんが当社にご相談に来られてから、すぐ元ご主人の実家に掛け合いました。そして、任意売却に協力してほしい旨を話し、並行して借入先の銀行に連絡をとり、元ご主人の協力が得られ次第、すぐに任意売却をスタートできるように手続きをお願いしました。

元ご主人から連絡があったのはそれから1ヵ月後。すぐに任意売却の交渉を開始して借入先の金融機関の応諾を取ることができ、購入希望者も決まりました。最終決済をしたのは競売の入札までわずか2日前。本当にギリギリでの任意売却の成功でした。

マンションの任意売却(管理費・修繕積立金を滞納している場合)

任意売却は一軒家だけの話ではありません。

当協会によせられるご相談のなかで、マンションにお住いの方が住宅ローンの滞納と共に、マンションの管理費や修繕積立金も滞納しているケースは少なくありません。管理費と修繕積立金を滞納したまま売却すると、そのまま次の買主に承継されてしまいます。そのため、新たな買主に迷惑がかからないよう、滞納分は清算する必要があります。

関連記事

収入が減り、管理費の滞納が100万円になった

手嶋昇様(仮名)47歳 / 東京都三鷹市

住宅ローンが払えなくなったきっかけ

会社の業績不振でボーナスの支給がありませんでした。そのため、住宅ローンのボーナス払いができず、毎月の給与から、これまでの貯金を崩しながら、返済額を増やしていました。しかし、とうとう貯金も底をつき、キャッシングローンで借金をするまでに…。そちらの返済にも追われるようになり、とうとう滞納してしまいました。

解決までの流れ

ご相談を頂いてすぐに借入先の金融機関と話し合いを行いました。

幸い、住宅ローンの滞納が6ヶ月未満だったこともあり、話し合いも円滑に進みました。お相手が何度も任意売却の取引をさせてもらっている金融機関だったこともあり、事務手続き等が非常に迅速に行えたことも良かったです。

また、ネックであった管理費の滞納についても金融機関に協力していただいて精算することができ、無事に任意売却をすることができました。ご相談いただいて本当に良かったと思います。

任意売却をするとどうなる? 自宅と費用のメリット・デメリット

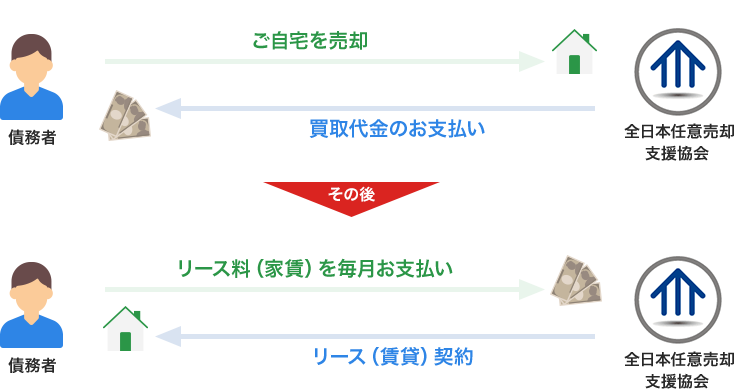

リースバックと併用して、そのまま住み続けることができる

競売になってしまうと、すぐに落札者へ家を明け渡さなければなりません。たとえ居座ろうとしても、法の下に強制退去をさせられます。一方、任意売却であれば、リースバックという制度と組み合わせて住み続けることが可能です。「子どもの校区を変えたくない」「高齢の親のために住み続けたい」「自宅兼職場のため、場所を変えられない」といった方々に多く利用されています。すぐに出て行かなくて良いと思うと、とても安心しますよね。

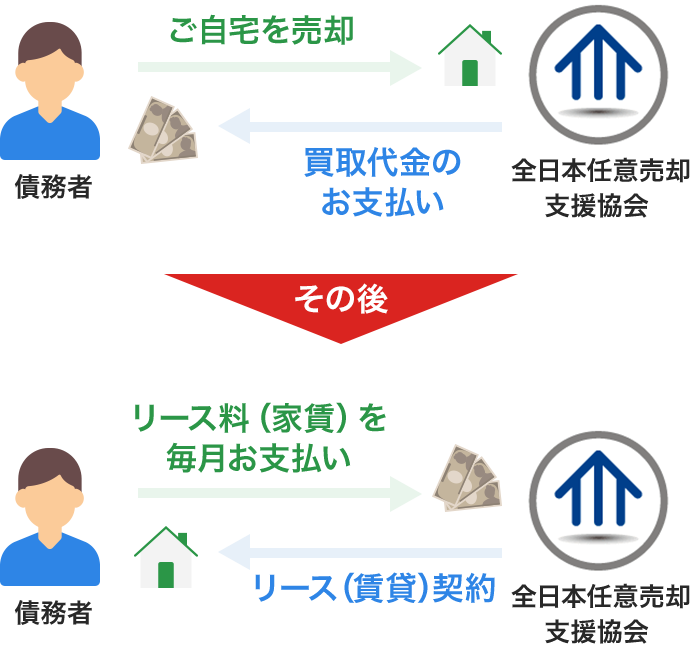

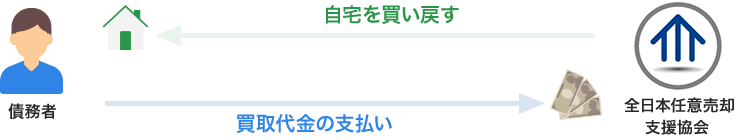

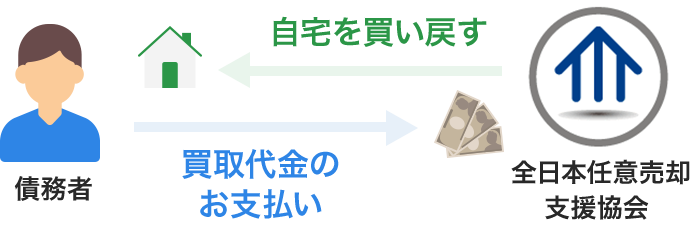

リースバックとは?

リースバック(セール&リースバックともいいます)とは、今住んでいる不動産を一度売却し、そのまま借り戻すというシステムです。自宅を売却した後は買主が大家さんとなり、その大家さんに家賃を支払うことで住み続けることが可能です。

任意売却と組み合わせることで、住宅ローンの返済が困難になった場合でも競売にならずに済みます。また、自宅を売却した資金の使い方は自由なため、老後資金や子どもの教育資金に充てるため等、様々な活用ができます。自宅だけではなく、店舗、自社ビル、工場等の商業目的不動産でも利用できるので、事業資金を捻出することも可能です。

また、将来買い戻しができるのもリースバックの特徴です。一度売却した自宅を、ご自分または家族名義で再購入することができ、お子さんが就職した後に住宅ローンを組んで買い戻すケースも少なくありません。全日本任意売却支援協会でも、リースバックのご希望を多くお寄せいただきます。

関連記事

リースバックを行なった相談者様の事例

昨年、勤務先の業績が過去最悪に…

野坂コウタ様(仮名)46歳 / 横浜市戸塚区

住宅ローンが払えなくなったきっかけ

夢のマイホームを手に入れ、息子は念願の高校に入学。順風満帆だった生活のなか、勤務先の業績が悪化し、昨年は過去最悪の結果になりました。毎月の給与もボーナスも、以前と比べて15%もカットになってしまいました。まだ息子の教育資金も必要ですし、将来に不安を感じ、住宅ローンを滞納してしまう前に一度相談してみようと思いました。

解決までの流れ

リースバックで住み続けたいということで、まずは野坂さんのお兄さんにご協力を打診しました。お兄さんに購入していただければ、そのまま住むことができます。しかし、やはり住宅ローンの残債が多かったため、ご協力は難しいということになりました。

そこで、投資家の方にご協力をお願いしました。野坂さんはご本人も奥さんにも安定した収入があることから、ご協力いただけることになりました。その後、無事に任意売却からのリースバックが成立しました。

お客さまのご感想

息子が念願の高校に入学したところだったので、できれば住み続けたいと思っていました。同じ学区内で引越しも検討しましたが、親子3人で賃貸となると賃料もばかになりません。

任意売却からのリースバックをお願いしたところ、なんと息子が高校を卒業するころまで住み続けられることになりました!こちらの希望を叶えるために最後まで諦めずに奔走してくださり、本当にありがとうございました。

家族間で売買する「親子間売買」の方法とは?

親子間売買は、自宅を第三者に売却するのではなく、親族間(多くの場合は親子間)で売却を行います。住み慣れた家をそのまま住み継ぎたい、親が高齢で住宅ローンを払い続けられないので、自宅を守るために買い受けたい等、様々な事情によりご家族間で解決したい、というご相談を多くいただきます。

親子間でも不動産の売買は可能ですが、場合によっては「贈与」扱いになってしまうおそれがあり、そうなれば高額な贈与税がかかります。そのため、不動産の名義変更や売買契約書等、気の知れた間柄であっても、書類手続きはきちんと行う必要があります。決済には専門知識を要するため、リースバックに強い業者に相談することをお勧めしています。

住宅ローンの残債が少なくなる

任意売却は競売に比べると高い金額で売却されるため、売却後に残る住宅ローンが少なくなります。なぜ競売では高く売却されないのか? その主な理由は以下の3つです。

- 競売の場合、事前に室内を見ることができない

- 競売の場合、住んでいる人がすんなり立ち退きをしてくれない可能性がある

- 競売の場合、放置された物の撤去に多大な費用が発生する可能性がある

競売は落札する価格が市場価格より大幅に低くなります。また、競売にかけられた物件は主に不動産業者が買い叩くため、どうしても価格が下がります。

関連記事

引越し費用がもらえる

ご相談者様にとって一番喜ばしいといえるメリットが、この「引越し代がもらえる」です。もらえる金額は金融機関によって異なりますが、通常10万円〜30万円は認められます。

任意売却が成立すると、(リースバックで住み続けるケース以外)早急に引越しをする必要があります。

引越しには何かとお金が入り用なため、少しでも多く費用を捻出できるよう、私たちは金融機関と交渉を重ねて売却金額の調整にあたります。

- ※ 引越し費用の有無は金融機関によって異なります。

- ※ 競売の場合、引っ越し費用はもちろん実費です。

関連記事

持ち出し費用が0円!諸費用を支払ってもらえる

金融機関は任意売却を行う所有者の意思を尊重してくれる傾向にあり、また競売よりも高く売却できるため、任意売却には積極的に応じてくれます。なぜなら、売却代金から諸費用を捻出することを含めても、競売より多く残債務を回収できる可能性があるからです。

認めてもらえる主な諸費用

- 不動産仲介手数料

- 抹消(登記)費用(抵当権を外す費用)

- マンションの場合は管理費、積立金の清算

関連記事

プライバシーを守ることができる

任意売却は、表向きは通常の不動産売却と同様の販売方法で行います。不動産の見学希望、相談を経て、次の所有者が決定します。そのため、近隣の方に「住宅ローンの滞納が原因で引越しをする」等、プライバシーに関することは知られずに済みます。

一方、競売では通常の売却方法とは異なり、裁判所主導で行われます。事前に自宅調査が入り、住所や外観の情報が公開されるため、近隣の方に競売物件であることが知られてしまう可能性があります。

残債(売却後の住宅ローンの残額)を無理なく返済できる

売却後にもローンが残る場合はあります。任意売却では、残ったローンをどう払っていくか選択することができます。

- 一括して支払う

- 分割して支払う

- 支払える範囲で支払う

全日本任意売却支援協会で任意売却をされた方の9割以上の方は「支払える範囲で支払う」を選択されています。この方法は、任意売却が終了すると金融機関から渡される「返済計画書」に生活状況を記入し、毎月余力がある分から返済するというものです。実際に多くの方がこの方法でお支払いをされています。

関連記事

引っ越し時期を相談できる

競売は裁判所が主導で行う不動産オークションのようなものです。落札者が決まり入金されると、落札者に所有権が移ります。そうなると、居ること自体が不法占拠となり、無条件で退去しなくてはなりません。

しかし任意売却では、買主と相談して退去する日を決めることができるため、急な引越し等に悩まされることはありません。

競売よりも債権者との関係を良好に保つことができる

任意売却を進める過程において、債権者(借入先の金融機関)との交渉は避けて通れません。少しでも高い金額で売却することは、所有者だけでなく債権者にとっても重要なことです。また、決済(売り渡し)時は抵当権の抹消のため、債権者も同席します。売却後、残債務を少しでも高く返済する意思がある場合、今後の返済計画をしっかりと話し合うことで、債権者との関係を良好に保つことができ、任意売却後にトラブルを招くことなく安心感を得ることができます。

税金の一部が経費として認められる

任意売却を選択される方のほとんどは、住宅ローン以外に税金(固定資産税等)の滞納があります。税金を滞納すると、役所は登記簿謄本(不動産の所有権利が記載された書類)に差し押さえの登記を行います。こうなると通常の不動産売却もできません。自己破産しても税金は残り、年利10%の遅延損害金も発生します。

任意売却では、滞納している税金も売却代金から捻出できる必要経費となるので、ローンを返済し終わってもまた返済に苦しむことが少なくなります。

決済が早くなるので遅延損害金が少ない

競売になると、それまで滞納している住宅ローンに対して遅延損害金が発生します。ほとんどの金融機関では、14.6%もの遅延損害金がかかります。仮に2500万円の住宅ローンなら、遅延損害金は年間365万円(1日あたり1万円)にもなるのです。

任意売却では、競売前に素早く売却を行いローン返済に当てるため、その遅延損害金額が競売よりも少なくなります。

競売よりも精神的に負担が少ない

私ども全日本任意売却支援協会には、競売になってしまった方が相談に来られることがあります。あいにく競売になってしまった後では、任意売却のお手伝いはできません。競売になってしまった方々がおっしゃるのは「競売で家を取られる」「住むところがなくなる」です。それだけ競売には悪いイメージがつきまとうのです。%の遅延損害金も発生します。

競売でも任意売却でも、家を失うことに変わりありません。しかし、新しい生活をスタートさせるためにも、精神的に負担が少ない任意売却が良いのではないでしょうか。

任意売却のメリットを詳しく見るあなたが任意売却で受けるデメリット

販売活動に協力しなければならない

任意売却は、競売になるまでの時間との勝負です。購入希望者の内見申し込みがあれば素早く対応する必要があります。業者によっては、大々的に広告をかけ早く売ろうとすることもありますので、プライバシーを守るためには、業者との打ち合わせが必要になります。

関連記事

売買契約書等の手続きをしなければならない

任意売却成立にむけて、最終的に「契約」と「決済」の手続きが必要です。具体的には、売買契約書に署名、押印して売却する意思を確認し、売買代金や固定資産税等の清算を行います。売却に関する手続きは、金融機関の営業時間の関係上、通常は平日に行われます。そのため、お仕事をされている方であれば、半日はお休みしていただく必要があるでしょう。%の遅延損害金も発生します。

別れた夫、妻と連絡を取らなければならない

任意売却を成功させるために、離婚した夫、妻と連絡を取らなければならないことがあります。相談でよくお聞きするのが、「離婚したので私には関係ない」というもの。しかし、連絡を取りたくない、会いたくないという場合でも、契約当事者である以上は、債務者と同じ責任を負います。

連帯債務者、連帯保証人の同意が必要

一見同じような言葉ですが、連帯債務者は「ローンを一緒に返す人」のことを指し、連帯保証人は「債務者が返しきれなかった際、代わりにローンを返済する人」のことをいいます。連帯保証人になっている場合は、決済に同行して頂き、抵当権を抹消するための書類に署名、押印してもらわなければなりません。また、住宅ローンの残債が多く残れば、連帯保証人にも同様に支払い義務が生じるので、連帯保証人の方のためにも、今後の支払いについてしっかりと説明しなければならないでしょう。

債権者(借入先の金融機関)と会わなければならない

住宅ローンを滞納している方にとって、債権者(銀行)と顔を合わせるのは気まずいものです。また、任意売却の後にも住宅ローンが残る場合は、決済の時に今後の支払いについての説明が求められます。いずれにしても、誠意をもって対応する必要があります。なお、固定資産税などの滞納があれば、役所の方が決済場所まで徴収に来ることもあります。

関連記事

債権者(借入先の金融機関)の応諾価格が高い場合がある

任意売却は買ってくれる人がいてはじめて成立します。ただ、買主は納得できる金額でなければ買ってくれません。住宅ローンの残債に関係なく、買主が買ってくれる金額で債権者が応諾(抵当権の抹消)してくれないと任意売却は成立しないのです。

関連記事

個人信用情報に延滞履歴が記録される

任意売却はローンを支払えなくなった方に特別に認められる方法ですが、ローンを滞納すると個人信用情報に記載されます。個人信用情報に延滞の報告(登録)をされると、通常7年間はその記録が残ります。世間でよく言われる「ブラックリスト」と呼ばれるものです。延滞の記録が残ると、新たにカードを作ることや、車等を購入するためにローンを組むこと、携帯電話の購入も難しくなることがあるようです。任意売却でも競売であっても、同様に延滞の記録は残ります。

引っ越しを早くしないといけなくなる可能性がある

競売の場合、住宅ローンを滞納してから退去するまでの期間は約1年です。よって競売になり退去命令がでるまでは、そのまま住み続けることができます。任意売却の場合、買主が早く見つかり売却が成立すると、その段階で引越ししなければならないケースもあり、場合によっては競売の方が長く住めることがあります。

関連記事

任意売却を扱う業者を自分で探さなければならない

任意売却を扱う業者のなかには、不当なお金を請求する悪徳業者も存在するようです。調査費や交通費を請求されたケースや、知識や経験の浅い不動産会社だったために迅速に動くことができず、結局競売になったケースもあります。そのため、全日本任意売却支援協会では、複数の業者に相談し、比較検討した上で依頼する業者を決めることを推奨しています。

任意売却には早く売却できるメリットばかりではなく、デメリットもあります。このことも十分理解して頂いた上で、任意売却の取引に挑まれる方が、成功する可能性が増えると思います。

関連記事

任意売却はどういう流れで進むの? 売却金額の希望はできる?

- 競売の申立て

- 「競売開始決定通知」が届く

- 配当要求終期の期日公告(申立てをした債権者以外に債権者がいる場合、裁判所に申し出る)

- 「現況調査に関する通知」が届く

- 期間入札の公告

- 期間入札の開始

- 入札開始(落札希望の申込期間)

-

多くの債権者(借入先の金融機関)は、この“入札開始日の前日まで”を任意売却可能期間として認めています。具体的には、不動産売買契約、所有権の移転、不動産の引き渡し等、任意売却におけるすべての手続きをそれまでに完了させておく必要があります。

- 開札(落札者の決定)

- 売却許可決定、落札者による代金納付

- 引き渡し命令

- 強制執行

- 落札者決定(買受人決定)

※所有権の移転

- 強制退去

関連記事

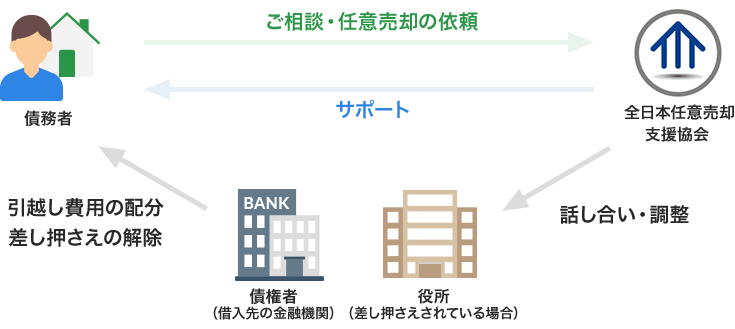

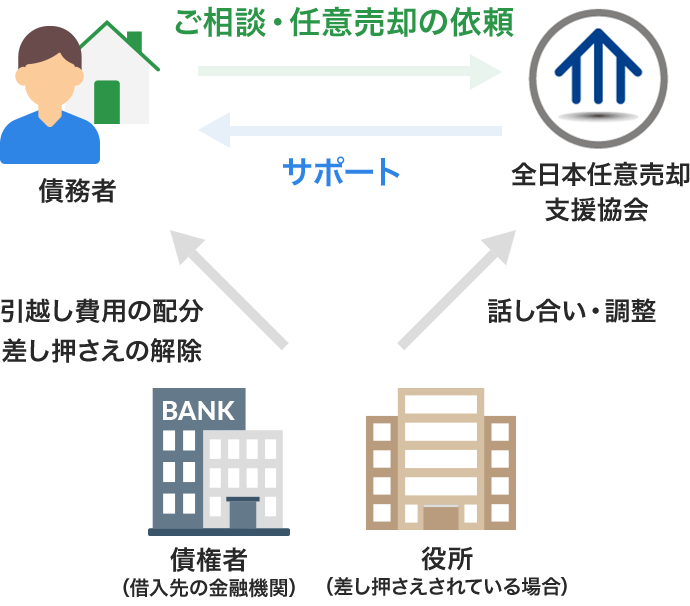

任意売却は誰と交渉するの?

任意売却は、通常の不動産売却と異なり、銀行や役所との交渉が必要です。

任意売却は、残債をすべて返済できない売却を認めてもらうことです。つまり、債権者(借入先の金融機関)に任意売却を行うことを認めてもらう交渉が必要になるのです。

任意売却することを認めてもらう交渉

任意売却を成立させるためには、住宅ローンの残りをすべて返済できないなか、債権者に抵当権を抹消してもらわなければなりません。債務者としても競売で安値で売られることは好ましくないので、双方のために任意売却を認めてもらうよう交渉します。

売却金額についての交渉

任意売却における売却金額の決定権は債権者にあります。不動産の売買は買主が現れてはじめて成立します。相場価格と大きな差が生まれないように、確認して債権者と交渉・調整していきます。また、税金の滞納による差し押さえがある場合は、同時に税務署や役所との交渉も必要になります。

銀行による売却金額の決め方

| 取引事例比較法 | 周辺の過去の売却事例から算出する方法 |

|---|---|

| 収益還元法 | その不動産から将来的に得られる利益(家賃や地代)から算出する方法 |

| 原価法(積算評価) |

土地の評価額+建物の評価額から算出する方法 建物の価値につきましては、築年数と構造も売却金額に大きく影響します。法定耐用年数から経過年数を引いた残りの年数と長さがポイントとなります。 |

- ※ 細かな評価の算出は銀行ごとに異なります。

- ※ これらの交渉には、不動産と金融の専門的な知識と経験が必要となります。

自己破産と任意売却の違いは? どちらが費用を抑えられる?

住宅金融支援機構をはじめ、各金融機関は基本的に任意売却を推奨しています。しかし、その一方で絶対に任意売却を認めてくれないケースもありました。それは大きく分けて3つあります。

- ※ これ以外でも認められないケースがあります。

1. 借入先の金融機関が任意売却を認めない方針であるケース

相手が任意売却をしないという方針である以上、任意売却は行えません。「任意売却は一切認めません」という回答しか返って来ない金融機関は少なからずあります。

2. 住宅ローンを組んでから滞納するまでの期間が極めて短いケース

2年以内に住宅ローンを滞納すると、金融機関の心象はあまりよくないようです。このために任意売却を認めてもらえないケースがありました。

3. 悪意をもって住宅ローンを借りたケース

一時期非常に問題になりましたが、源泉徴収票の偽造や、多重債務者の方が苗字を変えることによって銀行の審査を通過し、住宅ローンを借りる犯罪が多発しました。

関連記事

気になる連帯保証人への影響

住宅ローンを組んだ際、申込人とは別に連帯保証人が設定されている場合があります。 連帯保証人は、債務者がローンを支払えなくなった際に代理返済するもので、その多くは家族や親族です。住宅ローンを滞納すると、連帯保証人に請求される可能性があります。何もせずに競売になってしまうと、さらに多大な迷惑が掛かります。そうなる前に、できる限りの解決策として任意売却を検討しましょう。

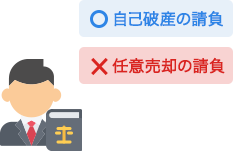

連帯保証人への影響を詳しく見る任意売却で自己破産するの?

ご相談者様のなかには、自己破産も考えている方がいらっしゃいます。

まず、当協会では基本的には自己破産をお勧めしておりません。

ほとんどの方は、任意売却をすれば自己破産をする必要がなくなるからです。

- ※ どうしても自己破産をする必要があるケースもあります。

自己破産するタイミングは?

任意売却よりも先に自己破産をすると、裁判所に選任された破産管財人(破産手続きにおいて、財産を管理する権利を持つ人)が財産の処分を行います。通常、不動産は競売にかけられ、手元にお金は残りません。

対して任意売却では、債権者との交渉のなかで引越し費用の捻出をすることもできます。また、先に不動産を手放すため、自己破産にかかる費用も安く済みます。

弁護士に自己破産を勧められた・・・?

今後の対応を知るために、法律のプロである弁護士に相談される方も多くいらっしゃいます。しかし、相談に行った方のほとんどの方が「自己破産を勧められた」といいます。それは、任意売却が弁護士の業務ではないためです。

弁護士は自己破産について請け負うことができますが、任意売却は請け負うことはできません。そのため、任意売却についての詳しい説明はできないのです。

関連記事

任意売却でよくあるトラブル

残念ながら、経験・知識不足により任意売却のトラブルを多発させる業者は少なくありません。

例えば「任意売却をすると、引越費用として200万円を支払います!」というように、何の根拠もなく具体的な金額を確約する業者です。引越し代はあくまでも債権者(借入先の金融機関)との話し合いのなかで決定されるものであり、決して事前に確定するものではありません。

また、インターネットを使って相談だけを受けて、その個人情報を別の不動産会社に売却する業者や、依頼後に連絡がつかなくなる業者も急増しているため、業者は2社以上相談する必要があります。

関連記事

任意売却成功のポイントを知って、大切な自宅とお金を守る

ポイント.1早期のご相談

任意売却を行える期限は決まっています。ですので、スタートとなるご相談が早ければ早いほど時間を確保することができます。任意売却を進めるためには関係各所との調整が欠かせません。調整に時間を要する場合や、不動産の売却が難航しそうなケース等は、早期に任意売却の活動をスタートすることで可能性の幅が広がります。

ポイント.2信頼できる業者を選ぶ

任意売却は、専門知識と経験、迅速な行動が求められます。ちなみに、大手の不動産会社等は、任意売却を取り扱いません。任意売却は、債権者(借入先の金融機関)、役所との交渉、任意売却を行うことで影響が発生する人(利害関係人)への調整等、通常の不動産売却と比べると業務が多過ぎるためです。

また、街の不動産会社も任意売却を行う経験が少ないので、取り扱わないケースが多いです。そのため、任意売却を成功させるためには、信頼できる任意売却業者を選ぶことが不可欠なのです。

ポイント.32社以上に相談しましょう

任意売却を希望する方は、おそらく初めての方が多いでしょう。何をどうすれば良いか、誰に相談すれば良いかも分からないまま、たまたまインターネットで見た任意売却業者にすぐにお願いするのは危険です。一社だけの話を鵜呑みにし、実はその会社にあまり経験がなかった場合だと、最悪の事態になりかねません。相談は、経験や実績を明記し、連絡を密に取り合える会社を探しましょう。

関連記事

ポイント.4夫婦(家族)の力を合わせる

全日本任意売却支援協会では、これまで述べ1万件以上のご夫婦から、任意売却のご相談をいただいております。しかし、そのうち約95%は、夫婦関係が良いとはいえない状況でした。すでに離婚されている、別居(家庭内別居)が続いている等、事情をお持ちの方がほとんどです。しかし、任意売却は所有者双方の署名が必要になります。連絡を取ってお互いの意思を確認するために、私たちが間に立って調整を行いますので、ご安心ください。

関連記事

任意売却が決まると生活に変わりはある?

個別面談

早急に解決できるよう、任意売却やリースバックでできること、できないことをひとつずつ丁寧に説明し、「今できること」を明確にいたします。

ご自宅の査定

任意売却を進めるにあたって、重要な工程になります。この査定を元にして、債権者(借入先の金融機関)が売買価格を決定します。

債権者との話し合い

任意売却は、債権者(借入先の金融機関)の同意なしでは行えません。スケジュールや売却価格等、当協会の専門相談員が間に立ち、話し合いを進めます。

任意売却の成立・競売の取り下げ

買主が決まり次第、売買契約を結びます。売却代金から引越し費用等の費用を受け取り、清算を終えて新しい生活がスタートします。

任意売却の複雑な手続きは、専門家に依頼を

全日本任意売却支援協会では、

任意売却のご相談・ご依頼に、費用は一切いただきません。

いかがでしたでしょうか。任意売却のことについて、できること、できないこと、そしてうまくいくポイントをお伝えしました。

これまで説明したように、任意売却が成立すれば、売却代金の大部分は住宅ローンの返済や滞納している税金へ当てられます。そして、任意売却に必要な費用(引越し代や抵当権の抹消費用 等)も売却代金から配分できるため、手続き等に膨大な費用を用意しなくても良いのです。

万が一、任意売却が成功しなかった場合も費用はかかりません。

住宅ローンの苦しみに長くもがき続けるより、一度専門相談員にお話ししてみませんか?

“これまでのこと”、“現在のこと”、“これからのこと”をお聞きしたうえで、あなたのお仕事やご家庭の事情を考慮し、最適な方法をご提案いたします。新しい生活のスタートをきれるよう、ご希望を叶える解決策を一緒に考えていきましょう。

![お電話での無料相談 [受付時間]9:00-18:00 女性相談員も応対します。](https://ninbai-japan.or.jp/wp/wp-content/themes/ninbai-japan/images/new/common/header_right_ttl.png)