住宅ローンが払えなくなる3つの理由

協会には、毎日多くの方からご相談のお電話をいただきます。

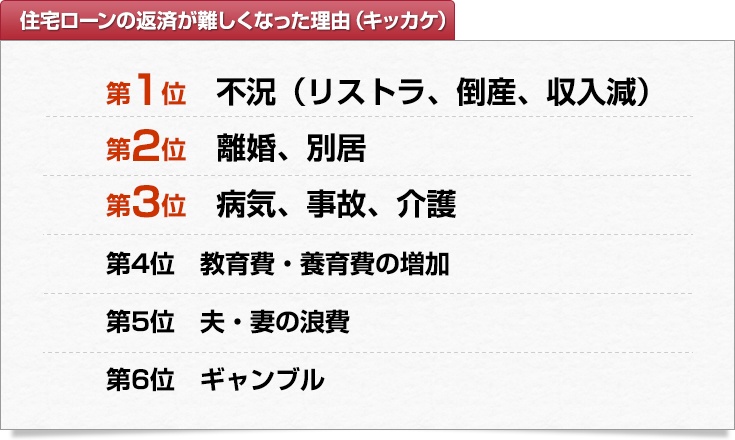

ご相談のお電話の中では、住宅ローンの返済状況・お借り入れの金融機関・毎月の返済額・今後のご希望など、ご自宅に関する内容を聞き取りさせていただきます。 その中で、必ずお聞きする内容のひとつに、「住宅ローンの返済が難しくなった理由(キッカケ)」もお聞きしています。

このきっかけをお聞きすることで、現在の状況であったり、お客様の心境をより詳しく理解することができます。また、今後どのような解決方法が的確かという事も、この質問から見えてくることもあります。

ほとんどの方が、これら3つの理由に当てはまると言っても過言ではありません。

また、リストラの後に離婚されたり、入院により収入が減ったり・・・と、重複した状況でのご相談も多くいただきます。

決して、あなただけが特別ではありません。

同じように、急な状況の変化によって住宅ローンの返済が難しくなっている方はたくさんいらっしゃいます。 そして、早い段階でご相談いただければ、解決できるケースがほとんどです。

ここでは、具体的にどのような状況でのご相談の傾向があるかをご紹介させて頂きます。

減給、ボーナスカット、更にはリストラ・・・等、不況の影響を受け、住宅ローンを支払えなくなったという方からのご相談が圧倒的に多いと言っても過言ではありません。

リストラとまではいかなくても、入るはずだった毎月の収入が数万円減るだけでも、家計には大きな影響が出ますよね。

そんな中で、なんとかやりくりを・・・とご家族で協力され頑張っている方は本当に多くいらっしゃいます。 しかし、そのような状況を長期間続けるということは、想像以上に厳しく大変であることでしょう。

中には、仕事のかけもちや長時間のパートなどのご無理を続けたことで、今度はお身体に影響が出てしまったという方も決して少なくありません。 無理を重ねて大変な状況になってしまう前に、早い段階でご相談ください。

~社会情勢にも左右される収入減~

東京都国分寺市

佐野(仮名)様/事務系総合職

今年に入り、勤務先が「増加する残業を改善するために、勤務体系の見直しを行う」と言い、残業が基本的に禁止になりました。

その分、スタッフが増えたのですが、残業代がなくなりました。月15万円ほどあった残業代のカットは大きな痛手でした。

進学を控える子どもの教育費を考えると、ローンの返済を続けていくことは現実的ではありません。

- ◆引用:「2012年5月5日の朝日新聞朝刊」より

-

『解雇・退職勧奨 再び相談増 5大都市圏で昨年度2万4800件』

「円高・欧州危機受け、リストラ加速 解雇や退職勧奨をめぐる相談件数が再び増え始めた。

5大都市圏の東京都、大阪府、愛知県、福岡県、北海道の窓口への件数は、リーマン・ショックの影響が薄らいでいったん減っていたが、昨年度は前年度から12%増加。超円高や欧州債務危機を受け、製造業を中心にリストラが加速していることが背景にある。

公的な労働相談の窓口としては国の機関であるが、集計が早い自治体の統計を朝日新聞がまとめた。昨年度の5都道府県への「解雇・退職勧奨」(東京は「解雇・退職」)に関する相談は、計2万4841件あった。

2007年度は約1万9千件だったが、リーマン・ショック後の09年度は約2万7千件に急増。その後、リストラが一巡した昨年度は、約2万2千件に減っていた。

地域別では、東京が前年度比17%増、愛知が同5%増、北海道が同27%増、件数が全体の圧倒的に多い東京の増加が全体を押し上げた。大阪は10%減、福岡は7%減だったが、リーマン・ショック前の水準を上回っており、「高止まりの状況」(大阪府)という。」

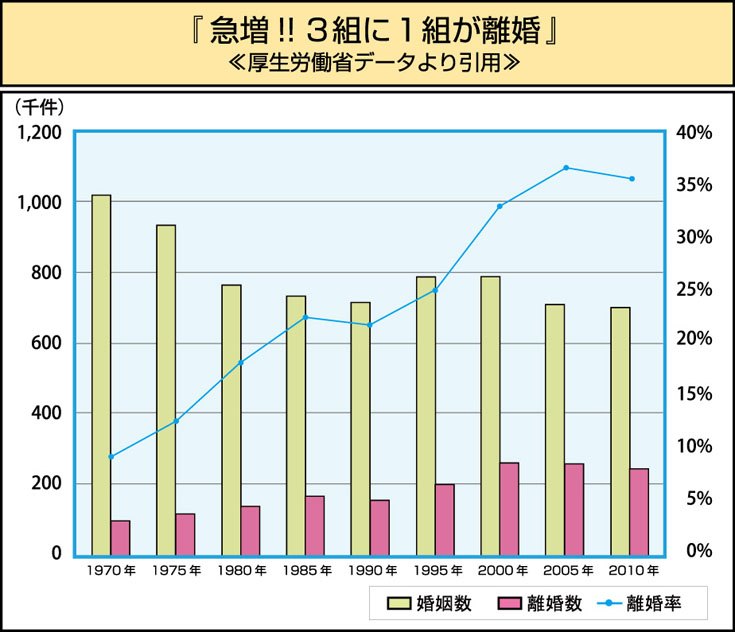

離婚の年次推移によると、離婚の割合は増加傾向にあります。 3組に1組が離婚していることになり、今後も上昇し続けると言われています。

実際に任意売却のお問い合わせで多いのも、離婚に関するご相談です。例えば、

「離婚を機に任意売却を検討しているのですが・・・」「離婚した夫が返済をする約束だったのに、返済を滞っているようで・・・」

「元妻が住んでいたが、家を出たいと言うので売却したい」

「妻が連帯保証人になっているが離婚をする。任意売却して大丈夫?」

といった内容です。

離婚という人生で大きな決断。

これからの生活のこと、お子さんのこと、財産のこと、多くのことを決めなければなりません。離婚に費やすエネルギーは相当なものであるとお察しします。

とりわけ、最も大きな財産である住宅は、離婚後に住宅ローンの返済をどうするのか等、きっちりお話し合いをする必要があります。また、たとえきっちり取り決めをしたとしても、ご夫婦それぞれの状況に変化が訪れる可能性もあります。たとえば、再婚であったり、転職や失業、病気など。

住宅ローンはあくまでも銀行との契約です。住宅ローンを完済するまで、こちらの私的な事情を考慮してくれるものではありません。住宅ローンの名義(連帯債務になっていないか)、連帯保証人をつけていないか、等を離婚時に確認をしながら、「万が一」の時のことを想定することも必要です。

万が一、住宅ローンを滞納をすることがあっても、お互いに連絡を取り合える状態であれば、事前に対策を練ることもできます。住宅ローンを滞納した状態で自宅を売却する方法を任意売却と言いますが、この任意売却でも、連絡がとれるかどうかはスムーズな解決のポイントになります。

全日本任意売却支援協会では、離婚前後の住宅ローン問題にも積極的に取り組んでいます。

・離婚時に住宅ローンの残る家を売却したい

・離婚後、住宅ローンを滞納しているが、妻子のためにリースバックで住み続けたい

など、お悩みやご希望についてお聞かせください。全力で解決にあたります。

~離婚後も住み続けるために、リースバックという選択~

神奈川県横浜市戸塚区

野上(仮名)様/技術職

離婚を考えていますが、共同名義の自宅の住宅ローンが残っています。

妻子はこのまま住み続ける予定ですが、離婚後も住宅ローンと固定資産税、養育費の支払いを続けるとなると自分の生活がままなりません。

そこで、リースバックにて住み続ける方法が良いのではないかと思い、全日本任意売却支援協会に相談しました。

結果、月々の家賃が以前の住宅ローンよりも安くなったこと、固定資産税の支払いをしなくなったことにより、安心して新しい生活をスタートできるようになりました。

住宅問題は解決できます。お早めにご相談ください。

不慮の事故、または病気などで入院を余儀なくされたり、それが長期に渡ったことで退職せざるを得ない状況に陥り、住宅ローンが返済できなくなるというケースも年々増加傾向にあります。

住宅ローンを組んで10数年、お子様の教育費も一番かかるであろう働き盛りの30代後半~50代の年代に、想像もしなかった病気になり、仕事を続けることができなくなる・・・ 。そんな「もしも」を自宅を購入する際に計画を立てるでしょうか。

病気というリスクに備えて保険をかける方は多いと思います。しかし、保険は通院や治療の費用を補うものであって、住宅ローンの返済を補てんできる訳ではありません。

最近では、収入保障の保険も発売されていますが、その知名度はあまり高くありません。そのため、病気等に"厳密に"備えているご家庭は多くないのではないでしょうか。

まさに、「払わない」のではなく、「払えない」状況です。 更にそのような状況になったことでご自身を責め、精神的にも不安定になってしまう方もいらっしゃいます。

また、最近では、心の病気によって収入が減少・なくなる事態になり、住宅ローンを滞納してしまったというご相談を寄せられることも増えています。

「体調が良くなれば、収入が戻って返済できるようになるかもしれない」と、家族のために無理を重ねてしまう方もいるかもしれません。ですが、その無理がたたって、共倒れになってしまう悪循環に陥らないようにしてください。

これからも長く続く人生を無理なく営んでいける方法は?ご相談者の家族にとって最善の策を一緒に考えていきたいと思います。

~離婚後も住み続けるために、リースバックという選択~

大阪市住吉区

尼野(仮名)様/無職

自営業で電気工事業をしていましたが、50歳を過ぎた頃に心臓疾患でしばらく入院しました。

その後、白内障と目の病気が同時に発症し、医師からは失明の可能性についても説明されました。

これまで精力的に働いてきたものの、視力の低下が著しく、仕事どころか日々の生活も危うくなってきました。

当然、収入も減り、会社をたたまざるを得なくなりました。1階を職場にしていた自宅についても手放したいと思いますが、融資を受けるために担保に入れていたのと、税金の滞納があります。

この状態で売却できるかどうか・・・悩んだ末、全日本任意売却支援協会で任意売却のお願いをすることにしました。

わたしは視力をほぼ失っていることもあり、再就職が厳しいので、任意売却とともに生活保護の申請についても相談に乗っていただきました。再出発に向けて、担当の方には尽力して頂き本当に助かりました。

住宅ローンが払えなくなったその他のきっかけ

教育費・養育費の増加

働き盛りの世代の多くは、お子さんの教育費・養育費の負担が大きい世代でもあります。日本政策金融公庫の調査結果(平成28年度)によると、高校入学から大学卒業までに必要な費用は、子ども1人あたり975万円となっています。

将来の教育資金のために学資保険をかけてこられたご家庭もあると思います。ですが、お子さんが2人、3人となると保険では賄いきれない金額ではないでしょうか?

将来の教育資金のために学資保険をかけてこられたご家庭もあると思います。ですが、お子さんが2人、3人となると保険では賄いきれない金額ではないでしょうか?

特に私立大学への進学というのは負担が大きいものです。受験までの塾代もかかりますし、受験するすべての学校や学部に受験料がかかってきます。

そして、入学金や、年間授業料やその他諸々の費用を加えると、進学だけでも高額な教育費になります。遠方の大学で下宿しながらの通学となると仕送りも必要になります。

そして、入学金や、年間授業料やその他諸々の費用を加えると、進学だけでも高額な教育費になります。遠方の大学で下宿しながらの通学となると仕送りも必要になります。

最近では大学入学時に教育ローンを利用することもあります。しかし、住宅ローンの返済に、教育ローンの返済が加わり、家計は圧迫されます。

ご相談者の方から、「親として、子どもの希望する進路を応援したい」という一心で、教育費をねん出していたというお話を伺います。

そのお気持ちはとてもよく分かりますが、中には無理をしてしまった方もいらっしゃいます。例えば、カードローンでの借り入れもしてしまうというケースや、預貯金のすべてを教育費に充てて老後資金がなくなってしまったというケースなど。

無理して現状を続けることは最善の策ではありません。ご家族の暮らしを健全にするためにも、不安を感じたらすぐに行動に移しましょう。

夫・妻の浪費、ギャンブル

ご家庭によって、家計を夫か妻のどちらが管理しているかは異なると思います。ですが、管理している家計をしっかりご夫婦で情報共有しているご家庭は多くはありません。

どちらかに家計管理を任せきりになってはいませんか?

どちらかに家計管理を任せきりになってはいませんか?

例えば家計管理をしている妻が、ギャンブルや浪費をしていた場合、住宅ローンの滞納に気づかずに、その事実を知った時には競売に・・・ということもあります。

「相手を信頼していたからこそ、家計管理は任せていたのに」というお気持ちもとても分かります。

一方で、家計を管理しつつも浪費をしていた方は、「信頼されているからこそ言い出せなかった」と言われます。

住宅ローンの滞納が分かったら、「これからの生活をどう立て直すか」を考えていかなければなりません。一人で悩まずに相談しましょう。

住宅ローンが払えなくなった時の対処法について

リスケジュール

住宅ローンの滞納があくまでも一時的で、返済の目途が確実にたっている場合には、リスケジュールは有効です。リスケジュールとは、住宅ローンの返済を銀行に猶予してもらう方法です。リスケジュールには大きくは2つの方法があります。

1つめは、返済期間を延ばしてもらうことで、月々の返済額を抑えてもらう方法。2つめは、一定期間は金利のみの支払いなるしてもらうことです。

1つめは、返済期間を延ばしてもらうことで、月々の返済額を抑えてもらう方法。2つめは、一定期間は金利のみの支払いなるしてもらうことです。

どちらの方法をとったとしても、住宅ローンの返済を猶予してもらうだけであり、免除される訳ではありません。

リスケジュールは必ずしもできるものではありません。誠意をもって銀行の担当者に事情を説明し、今後の明確な返済計画を伝える必要があります。

住宅ローンは基本的に、完済するまでの期間が非常に長いものです。その期間を通して、継続的に返済ができるのか、今一度立ち止まって考えてみましょう。

その上で、リスケジュールが最適な場合に選択されてみてはいかがでしょうか。

自宅の売却

今後、住宅ローンを返済し続けるのが難しい場合には、思い切って売却することも方法のひとつです。住宅ローンが残っている自宅の売却の場合には、住宅ローンの残額と売却時の価格がポイントになります。

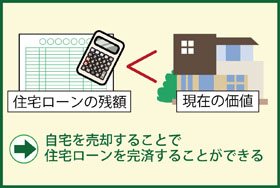

1.住宅ローンの残額<売却時の価格

自宅を売却することで住宅ローンを完済することができる。

2.住宅ローンの残額<売却時の価格

自宅を売却しても住宅ローンを完済することができませんので次のいずれかの方法をとる。

(1)残った住宅ローン分を現金で返済する

(2)任意売却をする

最近では、任意売却をした後も住み続けたいという要望が多くなっています。リースバックにより、家賃を払う形で住み続けることも可能です。

債務整理、自己破産

住宅ローン以外にも複数の借り入れがある場合には、必要に応じて債務整理や自己破産の選択をされる方もいらっしゃいます。その際、自宅を所有したままでいるのが良いのか、売却してから手続きをすべきか等、判断が必要なポイントがあります。全日本任意売却支援協会には、専門の弁護士や司法書士が在席しておりますのであわせてご相談ください。

住宅ローンが払えなくなった時は早期のご相談がポイントです

住宅ローンを払えなくなりそうな場合には、すぐに相談されることをおすすめしていますが、それには理由があります。

(1)間違った対処をしないため

住宅ローンの返済が難しくなった場合、家族のため、仕事のためになんとしてでも返済を続けたいとの思いから間違った対処をしてしまうことがあります。

【間違った対処】

【間違った対処】

・住宅ローンを返済するために、カードローン等を利用する

住宅ローンは極めて金利の低いローンです。その住宅ローンの返済のために金利の高いカードローンで借り入れすることは避けましょう。

・弁護士事務所に相談してすべてを任せてしまう

弁護士事務所に任せて「自己破産しかないと言われた」というご相談が多く寄せられています。弁護士に任意売却業者を紹介されたがその後連絡がないまま時間だけが過ぎたということも。弁護士の先生はあくまでも法律の専門家であり、不動産の専門家ではありません。

・税金を後回しにして住宅ローンを返済し続ける

税金の納付は、自己破産をしたとしても免れることはありません。税金の滞納額が膨れてしまうと、給料や不動産の差し押さえにもつながります。税金の支払いが厳しいと感じたら、早めに分納の相談を役所にしましょう。それでも滞納のおそれがある場合には、根本的な見直しが必要です。住宅ローンの返済とあわせてお問い合わせください。

・親戚や知人からお金を借りる

家族関係や人間関係が壊れてしまう可能性があります。一生続く大切な関係を守り、周りの人を巻き込まない解決方法もあります。

(2)任意売却をする上で、時間の確保は大切なポイント

住宅ローンを滞納して、そのまま放っておくとどうなるのでしょうか。銀行は裁判所に競売を申し立て、自宅は競売になります。

競売になると、自宅室内の写真が撮られ、物件情報とあわせて公開されます。また、「入札したいな」と思っている不動産業者が事前に自宅周辺を見にくるなど、プライバシーを確保するのは難しくなります。

競売になると、自宅室内の写真が撮られ、物件情報とあわせて公開されます。また、「入札したいな」と思っている不動産業者が事前に自宅周辺を見にくるなど、プライバシーを確保するのは難しくなります。

競売では、市場価格より大幅に安い金額で取引されるために住宅ローンも多く残ることになります。自己破産を選択したとしても、自己破産の手続きにも費用がかかること、税金を滞納していれば納付義務が残る、などなど、競売には多くのデメリットがあります。

住宅ローンが残った状態で行う不動産の売却が「任意売却」です。任意売却は競売よりも多くの債権(住宅ローン)を回収できるとして、銀行が認めている売却方法です。

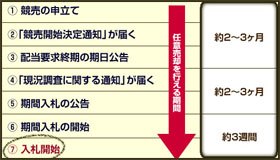

任意売却には行える期間が決まっていて、原則、競売の入札日の前日までです。この日までに任意売却の手続きをすべて完了させなければなりません。

任意売却は入札日まで2週間という段階での相談でも解決できたケースはありますが、多くの場合、最低3か月程度の時間を要します。

任意売却は入札日まで2週間という段階での相談でも解決できたケースはありますが、多くの場合、最低3か月程度の時間を要します。

また、「住み続けたい」「なるべく高く売りたい」などのご希望にそった解決のためには、相談時期が早期であればあるほど可能性が広がります。

では、住宅ローンの滞納から競売の開始まではどれくらい時間があるのでしょうか?金融機関や競売の手続きの進められ具合にもよりますが、早い場合は7か月~8か月程度です。

住宅ローンが払えなくなったら、ライフプランを見直しましょう

住宅ローンは10年、20年、30年・・・と長期間にわたって返済を続けていくものです。その期間の中で、転職、離婚、病気など様々なリスクは誰の身にも起こる可能性があります。ひとつのリスクには対応できたとしても、複数の事態が起こってしまったら?

住宅ローンは10年、20年、30年・・・と長期間にわたって返済を続けていくものです。その期間の中で、転職、離婚、病気など様々なリスクは誰の身にも起こる可能性があります。ひとつのリスクには対応できたとしても、複数の事態が起こってしまったら?

不動産は財産の中でもとりわけ大きなものです。そのため、ご自身の人生、ご家族の人生にも関わるものです。無理をした状態で維持していくほどに大切なものなのか、考え直してみてはいかがでしょうか?

わたしたち全日本任意売却支援協会では任意売却を通して、ご相談者の方の再出発を支援しています。「どんな暮らしをしていきたいのか」という希望は、おひとりおひとり違います。家族や仕事のために住み続けることを最優先したい方もいます。それよりも、引っ越し代を手にして、新しい場所で生活を始めたいという方もいます。

私たち任意売却の専門相談員は、自分たちの知識と経験を最大限に使って、あなたの希望にそって解決にあたります。

住宅ローンが払えない 関連ページ

- 住宅ローンの返済に悩んだとき困ったときは任意売却

- 住宅ローンを滞納すると?

- 住宅ローンが払えなくなる3つの理由

- 1分でわかる!住宅ローン返済 危険度チェックリスト

- 住宅ローン滞納後の一括返済について

- 住宅ローンが残ってる自宅を売却する方法とは

- 任意売却後の住宅ローン(残債)

- まだ住宅ローンを滞納していない方

- 住宅ローンを滞納中の方

住宅ローンが払えない よく頂く質問

- 質問(1) 住宅ローン滞納後、競売までの流れを教えてください。

- 質問(2) 離婚を機に住宅ローンの連帯保証人を解除したい

- 質問(3) 住宅ローンの借り換えについて

- 質問(4) 住宅ローンの借り換え時のポイントとは

![お電話での無料相談 [受付時間]9:00-18:00 女性相談員も応対します。](https://ninbai-japan.or.jp/wp/wp-content/themes/ninbai-japan/images/new/common/header_right_ttl.png)